Jak obliczyć wysokość raty oraz całkowity koszt kredytu gotówkowego?

Wysokość spłacanej raty oraz całkowity koszt kredytu (lub pożyczki) to kluczowe wartości, które bierzemy pod uwagę podczas wyboru konkretnej oferty finansowej. Na szczęście nie trzeba ich liczyć samodzielnie. Zgodnie z przepisami to pożyczający musi nam przedstawić dokładną wysokość raty, harmonogram spłat oraz zestawienie wszystkich kosztów kredytu. Jeżeli jednak ktoś się uprze, to naturalnie może zrobić to samodzielnie lub skorzystać z narzędzi dostępnych w internecie.

Ile kosztuje kredyt

- Oprocentowanie nominalne – to wyrażony w procentach koszt kredytu jaki pożyczający poniesie w całym okresie spłaty zobowiązania. Wagowo jest z reguły najważniejszym elementem składowym całego kosztu jaki ponosimy pożyczając pieniądze z banku lub instytucji pozabankowej. Oprocentowanie może być stałe lub zmienne.

- Prowizja od udzielenia kredytu – to jednorazowa opłata pobierana z tytułu udostępnienia klientowi środków finansowych. Z reguły waha się w przedziale od kilku do kilkudziesięciu procent. Zdarzają się także promocje 0 % (zero procent) jednak w takich przypadkach banki nieznacznie podwyższają oprocentowanie nominalne lub wymagają od klienta nabycia innych produktów (konto, karta kredytowa, ubezpieczenie – tzw. cross selling). Prowizja może być kredytowana (powiększa się wówczas kwotę do spłaty) lub jednorazowa - wypłacając kredyt klient otrzymuje kwotę pomniejszoną o prowizję.

- Ubezpieczenie– bardzo często banki oferują dwie opcje kredytu: z ubezpieczeniem lub bez ubezpieczenia. Ubezpieczenie zabezpiecza pożyczającego na wypadek utraty pracy, ciężkiej choroby, wypadku a nawet śmierci. W przypadku zajścia jednego z wymienionych zdarzeń, spłatę zobowiązania bierze na siebie ubezpieczyciel. Niejednokrotnie w przypadku skorzystania z dobrowolnego ubezpieczenia można obniżyć koszty prowizji i oprocentowania. Warto więc sprawdzić czy na pierwszy rzut oka ubezpieczenie stanowiące dodatkowy koszt nie jest opłacalne w całym okresie spłaty.

- Typ spłacanych rat – równe lub malejące. Jaka jest różnica pomiędzy ratami stałymi oraz malejącymi? Otóż rata stała jest niezmienna przez cały okres spłaty kredytu, natomiast rata malejąca zmniejsza się z każdą spłaconą transzą. Niestety w ostatecznym rachunku wybierając raty stałe zapłacimy więcej za pożyczone środki niż w przypadku rat malejących. Jeżeli więc zależy nam na jak najniższym koszcie kredytu to naturalnie musimy wybrać raty malejące i przygotować się psychicznie na wyższe koszty w pierwszym okresie spłaty.

- Okres spłaty – im dłuższy okres spłaty tym większe koszty kredytu. Powód jest prosty – przez dłuższy czas płacimy odsetki od pożyczonej kwoty. Poniżej znajduje się symulacja dla kredytu na 10 tys. zł spłacanego w okresie 2, 4 i 6 lat.

2 lata – odsetki wynoszą 2504 zł

4 lata – odsetki wynoszą 3728 zł

6 lat – odsetki wynoszą 5048 zł

- Oprocentowanie stałe stosuje się zwykle w przypadku kredytów na krótki czas (do kilku lat) i jest niezmienne w całym okresie spłaty.

- Oprocentowanie zmienne stosuje się w przypadkach kredytów na długi res czasu (kredyty gotówkowe do 10 lat oraz hipoteczne). Jego wartość oblicza się na podstawie: WIBOR (wskaźnik, którego wartość można sprawdzić tutaj) oraz marży banku. W takim przypadku symulacja kosztów kredytu przedstawiona przez bank jest aktualna tylko do momentu aktualizacji stawki WIBOR. W przypadku jej zmiany bank jest zobowiązany przesłać nowe obliczenia.

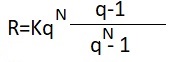

Jak obliczyć wysokość raty stałej?

Wysokość raty można obliczyć według poniższego wzoru:

gdzie:

R – rata kredytu,

K – wartość pożyczanych środków,

N – liczba rat kredytu (czas w którym chcemy go spłacić podany w miesiącach),

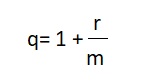

q – to współczynnik procentowy, którego wartość pomoże ustalić poniższy wzór.

r to oprocentowanie kredytu (uwaga podajemy w formie ułamka),

m ilość okresów kapitalizacji.

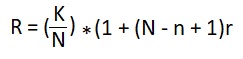

Jak obliczyć wysokość raty malejącej?

gdzie:

R – rata kredytu,

K – wartość pożyczanych środków,

N – liczba rat kredytu (czas w którym chcemy go spłacić podany w miesiącach),

n – numer poszukiwanej raty (każda rata jest inna),

r – stopa procentowa wyrażana w formie ułamka.

Powyższy wzór pozwala obliczyć wysokość każdej raty składającej się na spłatę kredytu. Stąd już krótka droga do obliczenia całkowitego kosztu kredytu.

Podsumowując – aby ponieść jak najniższe koszty kredytu należy wyszukać ofertę z najniższym oprocentowaniem i prowizją, rozłożyć spłatę na możliwie najniższą (dopuszczalną dla siebie) liczbę rat oraz wybrać raty malejące.

zł |

mce |

Zanim udasz się do placówki zapytaj konsultanta czy masz szansę na kredyt